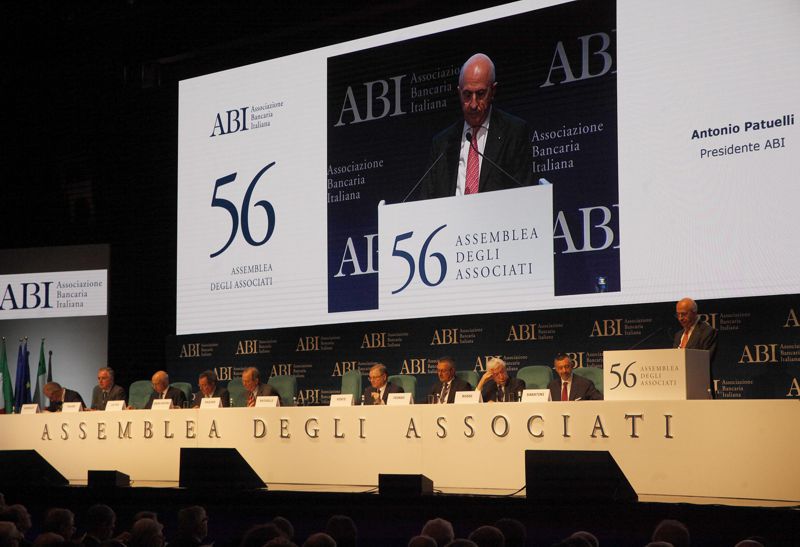

08.07.2016

ASSEMBLEA ABI: LA RELAZIONE DEL PRESIDENTE ANTONIO PATUELLI

8 luglio 2016, Roma, Palazzo dei Congressi dell’Eur, annuale Assemblea dell’Abi.

Relazione del Presidente dell’Associazione Bancaria Italiana, Antonio Patuelli.

PER LA NUOVA EUROPA

Il pronunciamento a favore di Brexit del referendum nel Regno Unito impone una decisa e rapida svolta nell’Unione Europea che ha perso il suo slancio strategico e ha accentuato il ruolo burocratico che sta favorendo la rinascita di spinte nazionaliste, anche con forme inedite, che abbiamo individuato in anticipo.

Chiediamo con forza una nuova Europa meno burocratica e più democratica.

L’Unione Europea e l’Euro non si sono disgregati negli anni della gravissima crisi e ora sono messi in discussione dalle emergenze e dall’incapacità di affrontarle tempestivamente con un’unica strategia europea. La costruzione dei muri non ha mai risolto i problemi, come dimostrano emblematicamente gli esempi della Maginot e di Berlino.

Gli appuntamenti elettorali nazionali si succedono di continuo e rischiano di scuotere ancora le fondamenta dell’Unione Europea.

E’ prioritario che sia superata questa fase di iniziale disgregazione, decidendo finalmente, anche con un’Assemblea Costituente europea, innanzitutto quale deve essere la natura dell’Unione Europea, se deve essere una Federazione o una Confederazione, con una Costituzione innovativa rispetto a quella approvata dieci anni fa, ma mai entrata in vigore.

Non cresce all’infinito una democrazia basata in grande prevalenza sull’economia. Le libertà economiche sono strettamente connesse con tutte le altre in una catena inscindibile.

Le spinte neo nazionaliste mettono in grave discussione la libera circolazione delle persone e dei capitali e perfino l’Euro e l’Unione bancaria.

Se la svolta europea non inizierà assai presto, i nazionalismi cresceranno e l’Unione si disgregherà progressivamente e drammaticamente.

L’Unione Europea è nata e cresciuta in una visione internazionalista di pace, libertà dei commerci e armonia tra nazioni, con sempre minori costi perla Difesa: senza il rafforzamento di queste premesse, la disgregazione avanzerebbe.

L’Unione Europea ha portato vantaggi che si sono assommati a quelli indicati un secolo fa da Francesco Saverio Nitti che, in “Nord e Sud”, descrisse le utilità e i risparmi di costi realizzati dall’Italia unita rispetto agli Stati preunitari.

L’Unione Europea non deve essere un ulteriore livello burocratico: è indispensabile una razionalizzazione istituzionale.

L’Unione bancaria non è una variabile indipendente: è stata la principale risposta europea alla crisi economica degli scorsi anni, ma non potrebbe svilupparsi in una Unione Europea che desse segni di disgregazione.

L’Unione bancaria deve dimostrare crescentemente la propria efficacia e ciò può avvenire se saranno rimosse le contraddizioni in cui opera.

La BCE-Sistema Europeodi Banche Centrali, nelle proprie competenze, ha fatto ogni sforzo di unificazione regolamentare per fondare e svilupparela Vigilanzaunica, ma mancano gli indispensabili Testi Unici bancario, della finanza, del diritto societario e fallimentare, del diritto penale dell’economia e dei principi contabili: servono regole identiche per far funzionare correttamente il mercato unico integrato delle banche e della finanza, per garantire, senza eccezioni, l’uguaglianza delle condizioni di partenza della concorrenza.

Senza questi Testi Unici europei,la Vigilanzaunica si muove in ambiti limitati e contraddittori che permettono tensioni fra gli Stati e le economie nazionali che, anche per le difformità fiscali, accentuano la concorrenza conflittuale.

L’Europa deve crescere con un disegno strategico comune che punti alla crescita di tutti. Questa era l’impostazione, sessant’anni fa, dei Sei Paesi Fondatori e con questa visione l’Unione Europea può superare la crisi rifiutando anche ogni pretesa egemonica.

Le politiche monetaria ed economica devono essere fra loro coerenti anche con le misure di vigilanza prudenziale per le banche.

Tutti debbono mantenere gli impegni sottoscritti: dopo l’entrata in vigore della Vigilanza unica e del meccanismo di risoluzione delle crisi bancarie è inammissibile che qualcuno metta il veto sulla realizzazione del “terzo pilastro” dell’Unione bancaria, l’assicurazione europea dei depositi.

Altrimenti debbono essere ridiscusse tutte le altre basi su cui poggia l’Unione bancaria, come quelle che hanno creato problemi all’Italia.

Non è ammissibile cercare di imporre nuovi vincoli agli altri e sottrarsi agli impegni assunti. Così l’Unione bancaria non si consolida, ma cresce la sfiducia verso l’Unione Europea.

Nell’Unione bancaria occorre certezza di un identico diritto anche prospettico, innanzitutto per le soglie patrimoniali che non possono essere continuamente in movimento.

Le imprese bancarie debbono poggiare le proprie strategie sulla certezza del diritto: anche le regole sugli SREP debbono essere trasparenti e note prospetticamente.

Le Autorità debbono coordinarsi preventivamente fra loro per evitare la confusione delle fonti del diritto.

Sono apprezzabili diverse dichiarazioni autorevoli di esponenti europei sul venir meno della necessità di ulteriori generalizzati incrementi di capitalizzazione delle Banche. Ma sono ancora in discussione temi dai quali potrebbero derivare altre necessità significative di capitali per le Banche.

L’implementazione della dotazione minima di fondi propri e di altre passività sottoponibili a “bail-in” (il MREL) deve essere calibrata, coordinata con l’analogo requisito internazionale (TLAC) e con il principio di proporzionalità.

Il “Comitato di Basilea” sta revisionando gli assorbimenti patrimoniali per i rischi di credito e operativi: è necessario evitare ulteriori incrementi di requisiti patrimoniali.

E’ apprezzabile il ruolo crescente del Parlamento Europeo sulle materie bancarie e finanziarie, con risoluzioni chiare e positive per l’uniformità e contro le disparità nazionali, per gli incentivi per i prestiti alle piccole e medie imprese (SMEs Supporting factor) che non possono essere sospesi: questo è uno dei principali obiettivi su cui l’ABI è impegnata.

Le Banche in Italia, prima dell’Unione bancaria e della Vigilanza unica, hanno affrontato le crisi con la regia della Banca d’Italia e con le risorse esclusivamente private del Fondo Interbancario di Tutela dei Depositi. Le Banche in Italia non hanno avuto negli scorsi anni i cospicui “aiuti di Stato”, frequenti altrove, e nell’autunno scorso hanno sopportato i costi morali ed economici di cavillose interpretazioni burocratiche della Commissione europea che hanno impedito i meno onerosi e meno iniqui interventi già decisi dal Fondo interbancario.

Innovative iniziative private come il Fondo Atlante e il rinnovato ramo volontario del Fondo interbancario, con interventi preventivi, partecipativi e non più a fondo perduto, prevengono i rischi di altre eventuali (e più costose per tutti) risoluzioni e respingono ogni ipotesi di “bail-in”. Ma occorre un calmiere anche per l’onerosità a carico delle banche per la contribuzione ai numerosi fondi anche obbligatori europei, soprattutto a quelli ai quali l’Italia non ricorre.

La Costituzionedella Repubblica Italiana continua ad essere “rigida” (e non “flessibile” come drammaticamente fu lo Statuto Albertino) e il sempre vigente (né sottoposto a modifiche) art. 47 dispone che “La Repubblicaincoraggia e tutela il risparmio in tutte le sue forme; disciplina, coordina e controlla l’esercizio del credito”.

Occorre venga rivista al più presto la normativa sulle risoluzioni e sul “bail in” innanzitutto per ciò che contrasta conla Costituzioneitaliana.

La solidità patrimoniale anche prospettica è un decisivo obiettivo strategico di cui le Banche in Italia hanno piena consapevolezza, con colossali accantonamenti e aumenti di capitale.

In tutta Europa deve essere garantita la piena trasparenza e l’equilibrata ponderazione scientifica di tutti i rischi bancari relativi al credito e ai derivati.

Il “rischio sovrano” dei Titoli degli Stati è questione che può essere affrontata soltanto nell’ambito del “Comitato di Basilea” dove sono rappresentati i principali organismi di supervisione bancaria del mondo.

Debbono essere evitate guerre intestine per le stabilità finanziarie degli Stati nazionali e delle Banche soprattutto dopo che il referendum pro Brexit ha aperto altri interrogativi prospettici che incrinano la certezza del diritto che viene dalla lunga, ancorché parziale permanenza del Regno Unito nell’Unione Europea. E’ necessario sia fatto ogni sforzo per evitare incertezze prospettiche del diritto che penalizzerebbero ogni attività internazionale d’impresa, mentre occorre sia fatta una verifica propulsiva dell’Unione bancaria, rifiutando ipotetiche fallaci scorciatoie protezioniste o anarcocapitaliste.

Occorrono innovative riflessioni anche per ciò che riguarda più ampiamente il cosiddetto “capitalismo”: la solidità e la stabilità delle Banche si basa pure sulla solidità delle finanze pubbliche e delle imprese in genere e sull’efficienza delle economie produttive.

Occorre rivalutare e valorizzare l’importanza degli investimenti in azioni bancarie, incoraggiando lo stabile azionariato, con grande realismo e senza utopie, mai dimenticando i forti limiti del capitalismo italiano.

Occorre semplificare e non più eccedere nella crescita esponenziale delle normative bancarie: le regole di “Basilea1”erano scritte in 35 pagine, quelle di “Basilea2”in 347, mentre per “Basilea3”si impiegano 2.000 pagine più altre 2.500 di più complesse regole tecniche. Tutto ciò non favorisce l’indispensabile “trasparenza semplice”.

Non dovrà esistere una “Basilea4”che incrementi ancora le soglie patrimoniali e le burocrazie.

***

PER L’ITALIA EUROPEA

Il biennio degli organi dell’ABI è coinciso con l’avvio dell’Unione Bancaria con le complessità per il mondo bancario italiano la cui “gran parte”, ha affermato il Governatore della Banca d’Italia, “ha affrontato la crisi con coraggio e trasparenza”.

Il Fondo Monetario Internazionale ha analizzato le difficoltà delle banche nelle economie più avanzate, schiacciate fra i più bassi tassi d’interesse e i crediti deteriorati, in particolare per chi, come l’Italia, negli scorsi anni, non ha fornito “aiuti di Stato” alle banche e alle imprese in genere.

Ogni nostra strategia è stata, è e sarà per ottenere identiche normative per una competizione di mercato garantita da regole certe. E’ un compito immenso di modernizzazione normativa, a cominciare dalla giustizia civile sulla quale le Autorità italiane, negli ultimissimi anni, stanno realizzando iniziative innovative.

Nel biennio sono maturate convergenti valutazioni conla Bancad’Italia, il Governo e il Parlamento per adeguare progressivamente le normative italiane alla media delle migliori europee, spesso superando anomalie soltanto italiane e realizzando profonde riforme e modernizzazioni che stanno ponendo, per vari aspetti, le banche italiane all’avanguardia in Europa.

Apprezziamo le modernizzazioni realizzate, non però sufficienti, perché soprattutto mancano i Testi Unici europei che rendono ancor più importante l’adeguamento delle regole italiane ai più efficienti standard europei per assicurare maggiore fiducia dei risparmiatori anche con una trasparenza più semplice nei doverosi prospetti informativi dei prodotti finanziari.

Non basta l’autoregolamentazione e necessitano regole più chiare e più semplici da parte delle competenti Istituzioni e Autorità, applicabili a un mercato profondamente cambiato e che cambierà ancora, che vede compiere sempre più le scelte direttamente dal computer o dagli apparecchi portatili, con meno mediazione umana.

La “rivoluzione bancaria” è innanzitutto tecnologica e di comportamenti, cambia le più consolidate abitudini.

Occorre una “trasparenza semplice”, perché ciascuno, con prospetti identici in Europa, come ha proposto il Sole 24 ore col pieno nostro consenso, sia pienamente consapevole e responsabile delle proprie scelte di investimento.

E’ importante chela CONSOB, anche sulla base di queste sollecitazioni, abbia posto in consultazione documenti per semplificare e razionalizzare le norme italiane ed europee, per una migliore trasparenza e più chiare informazioni, anche differenziate per strumenti finanziari e per emittenti. Queste nuove “schede prodotto” dovranno uniformarsi al progettato “Kid” europeo, il modello unico per la distribuzione degli strumenti finanziari, e dovranno tener conto anche dei nuovi scenari di rendimento che entreranno in vigore in Europa dal 1° gennaio prossimo.

Tutte le energie bancarie sono orientate in Italia per sviluppare la ripresa, così come tutte le iniziative, come le moratorie, sono operative a sostegno delle famiglie e delle imprese corrette con il Fisco e trasparenti verso le banche.

La legalità è indispensabile per la ripresa. Le banche sono e debbono essere in prima fila per la legalità, a cominciare dalla lotta al riciclaggio che è l’elemento connettivo di tanti altri gravi reati.

Per sostenere al meglio la ripresa, alle banche deve spettare un’adeguata redditività per i capitali investiti da milioni di azionisti.

La redditività bancaria è una delle principali sfide della ripresa: se le banche tornano adeguatamente redditizie, si svilupperà meglio il circuito virtuoso di attrazione di stabili capitali nei patrimoni delle banche, per sempre elevati accantonamenti a riserve, per la progressiva e non traumatica crescita della solidità patrimoniale bancaria.

All’Italia non è stato permesso dalle autorità europee di adottare strumenti di smaltimento dei crediti deteriorati prima introdotti in altre parti d’Europa.

Il Governo e il Parlamento italiani hanno approvato provvedimenti per incoraggiare il mercato dei deteriorati al quale concorrerà anche l’innovativo Fondo Atlante.

Occorre anche una riflessione europea sulle varie forme di “calmiere” ai prezzi dei prodotti e servizi bancari che debbono essere identiche per tutti nell’Unione bancaria come è stato deciso dal Parlamento e dal Consiglio Europeo sui tetti dei costi interbancari delle carte di debito e di credito.

Insomma, le banche sono Imprese, non Istituzioni, né Enti e le regole della concorrenza debbono essere identiche in tutta l’Unione bancaria.

L’Italia ha bisogno anche di un debito pubblico che progressivamente si riduca: gli sforzi per la ripresa e i risparmi dello Stato nell’emissione dei nuovi titoli, per i tassi infimi, sono opportunamente indirizzati a ridurre il debito pubblico che è una palla al piede del mondo produttivo italiano.

L’Italia produttiva necessita anche della rapida conclusione delle sanzioni conla Russia, per la ripresa piena degli scambi, quando il Mediterraneo è sede di conflitti e di frequenti tragedie. Apprezziamo gli sforzi del Governo e del Parlamento italiano e attendiamo dagli organismi internazionali un impulso risolutore.

***

PER LE BANCHE E LA RIPRESA

La “rivoluzione bancaria” italiana degli ultimissimi anni vede le banche all’avanguardia nei cambiamenti, sospinte dalle nuove regole europee e nazionali e dallo spirito imprenditoriale che emana dalla natura privata delle banche in Italia, tutte diverse e in piena concorrenza.

Quello bancario in Italia non è, quindi, un organico “sistema” e l’ABI, Associazione della cultura delle regole, è l’antitesi di una corporazione.

La costruttiva dialettica con le consapevoli e responsabili rappresentanze sindacali, con le quali abbiamo sottoscritto il nuovo innovativo Contratto Nazionale di Lavoro, conferma anche le diversità e il pluralismo del mondo bancario italiano.

Combattiamo vetusti e anacronistici “luoghi comuni” che non corrispondono ai dati reali della “rivoluzione bancaria” che è in atto più in Italia che in altre parti d’Europa.

Il mondo bancario italiano è il più aperto alle innovazioni e ai capitali internazionali.

Le infrastrutture tecnologiche bancarie in Italia sono fra le più avanzate, come dimostrano anche le innovazioni continue nei sistemi di pagamento e nella lotta alle frodi informatiche.

Il numero delle banche in Italia si è assai ridotto: il mondo del Credito cooperativo sta andando soprattutto verso un grande gruppo bancario cooperativo.

Gli altri gruppi bancari italiani e di matrice internazionale sono 63 e le banche indipendenti sono meno di 70, tutti impegnati in una forte concorrenza e con rapporti diretti e profondi con le imprese come chiede il nuovo Presidente di Confindustria.

I dipendenti bancari in Italia sono meno della metà di quelli della Germania e inferiori di un quarto a quelli della Francia.

Il totale dell’attivo dei primi cinque gruppi rappresenta il 47% del mondo bancario in Italia (senza contare le fusioni in preparazione), mentre in Germania è del 32%.

Anche confrontando il numero delle banche con quello delle imprese in genere, in Italia ci sono molte meno banche che in Germania e meno della metà rispetto alla popolazione.

Per gli sportelli le statistiche sono continuamente superate dai fatti: l’Italia ne aveva circa 30 mila, in rapida, continua ulteriore riduzione, mentre 35 mila erano in Germania, 37 mila in Francia e 32 mila nella meno popolata Spagna.

Innovazioni profonde sono in atto in Italia, nonostante le aggregazioni non siano favorite dalla imposizione da parte di autorità europee di un aumento di capitale a due banche che intendono fondersi e che individualmente avevano indici abbondanti di solidità patrimoniale. Le aggregazioni in Italia sono frenate anche dalla sopravvivenza dell’IVA infragruppo che non riconosce i gruppi bancari come soggetti fiscali.

Più efficienza ed economicità possono venire anche dalla fusione di società fornitrici di prodotti e servizi innanzitutto informatici.

Gli scandali delle quattro banche hanno colpito quelle comunità e hanno gravato anche su tutte le altre banche concorrenti e i loro milioni di azionisti con l’esborso straordinario di quasi due miliardi e mezzo di Euro.

Condividiamo l’indignazione dei risparmiatori truffati e confidiamo nella Magistratura.

Ma le svalutazioni effettuate sui deteriorati delle quattro banche sono state un esercizio teorico estremo.

Lavoriamo anche per un “codice etico”, condiviso con le rappresentanze sindacali nazionali, sulle vendite dei prodotti finanziari, perché vengano sempre osservate le migliori regole.

Altre parti del mondo vedono diverse loro importanti banche sanzionate per decine di miliardi di Dollari, Sterline o di Euro da organismi internazionali e sottoposte ad altre indagini per gravi manipolazioni di cambi, di indici di mercato e dell’Euribor: da tutto questo le banche italiane sono risultate estranee.

Aveva ed ha ragione Fabrizio Forquet quando scriveva (sul Sole del 12 dicembre) che “occorre tutelare chi ha diritto ed evitare la demagogia”.

***

PROSPETTIVE

Le banche in Italia non si sono fermate di fronte alle emergenze: con i mutui sono protagoniste dell’inizio di ripresa del mercato immobiliare che era il più in crisi.

Crescono anche i prestiti di vario genere: ora sono le banche che sollecitano le imprese ad effettuare nuovi investimenti.

Sono colossali gli sforzi delle Banche in Italia per la ripresa, con tassi ai livelli più bassi, nonostante l’influsso negativo dello spread.

Vi sono condizioni irripetibili per gli investimenti e la ripresa: è il momento di investire. Se non ora, quando?

Di fronte ai crediti deteriorati, le Banche in Italia, anche con le nuove normative, hanno tante iniziative per ridurre le sofferenze nette che sono ampiamente coperte da garanzie.

La riduzione dei crediti deteriorati è un obiettivo strategico fondamentale per la ripresa che non deve essere sottovalutato, né sopravvalutato, come ha ben affermato il Governatore della Banca d’Italia.

Dopo un infinito braccio di ferro, la “Task Force Argentina”, costituita dall’ABI (con costi a carico delle Banche), ha ottenuto il rimborso addirittura del 150% delle obbligazioni sottoscritte dai risparmiatori italiani che hanno dato fiducia alla nostra struttura. Anche questa è una dimostrazione del lavoro dell’ABI.

L’ABI e le Banche in Italia, anche conla Fondazioneper l’educazione finanziaria, sono piene di iniziative per l’educazione societaria, finanziaria e al risparmio: nell’Assemblea di oggi inseriremo nello Statuto dell’ABI l’educazione finanziaria, la cultura della legalità e della sana e prudente gestione bancaria fra le principali priorità associative.

La tutela del risparmio deve essere sempre “suprema lex”.

Deve crescere la consapevolezza generale per il ruolo costruttivo e nodale per la ripresa che le Banche svolgono in Italia, soprattutto per la natura assai prevalente di banche commerciali. Ma occorrono altri adeguamenti delle norme nazionali alle migliori europee, finché non vi saranno i Testi unici europei.

Sono ora prioritari per l’Italia l’allineamento ai principali ordinamenti fiscali esteri per considerare come un unico soggetto IVA le componenti di un gruppo bancario e la rimozione delle imposte sui dividendi distribuiti fra società che fanno parte del medesimo gruppo bancario che usufruisce del consolidato fiscale.

Chiediamo siano eliminati i limiti patrimoniali minimi per le banche emittenti, per permettere un maggiore accesso al mercato delle obbligazioni bancarie garantite.

Nella lotta al riciclaggio, nel recepimento della quarta direttiva, occorre allineare pienamente le regole europee.

Per mantenere la sostenibilità nel tempo dell’occupazione necessitano soluzioni innovative.

Il prolungamento della durata del Fondo per l’occupazione deve essere collegato anche alla riduzione dei costi, per un periodo prefissato, che le imprese bancarie sostengono per l’indennità di disoccupazione che non utilizzano mai.

***

Signori Associati,

in questi due primi anni di Unione bancaria, con innovazioni, incertezze e forti cambiamenti, l’Associazione Bancaria Italiana ha lavorato con fortissima collegialità, con intensi confronti con le Autorità.

Abbiamo lavorato sempre più in ottica europea, su linee lungimiranti per l’effettiva e completa Unione bancaria.

Siamo orgogliosi che dal 1° gennaio il nostro Direttore Generale, Giovanni Sabatini, sia anche Presidente del Comitato Esecutivo della Federazione Bancaria Europea (di cui salutiamo la qualificata rappresentanza qui presente), un meritato riconoscimento alla persona e a tutta l’ABI, un modo per essere ancor più culturalmente e strategicamente all’avanguardia. Lo ringraziamo per quanto sta facendo, assieme al vice direttore generale Torriero e a tutta la struttura dell’ABI, come ringrazio i vice presidenti Gian Maria Gros Pietro, Miro Fiordi, Giuseppe Ghisolfi e Flavio Valeri, nonché Roberto Nicastro che in autunno ha assunto altri incarichi. Con loro ringrazio i Consiglieri, i componenti il Comitato Esecutivo ela Presidenza, a cominciare da chi ha svolto incarichi operativi come Alessandro Profumo e Eliano Omar Lodesani per i rapporti sindacali e di lavoro, Maurizio Sella e Guido Rosa per i diversi rapporti internazionali, Luigi Abete perla FEBAFe Camillo Venesio per il determinante apporto costruttivo in tutte le complessità.

Lo scorso anno è stato il 70° dalla rinascita dell’ABI e abbiamo avuto con noi anche il Presidente della Repubblica, Sergio Mattarella.

Quest’anno è il 70° della Repubblica Italiana.

In questa fase di disorientamento e sfiducia mondiale nata negli USA, spesso preconcetta, anche verso le Banche, occorre rinnovare i principi di rigore, austerità e forte volontà di ripresa.

Occorre un’alta sensibilità culturale e morale come premessa delle attività bancarie, come indicano gli esempi di Siglienti, rifondatore dell’ABI, di Mattioli, Einaudi e della Banca d’Italia.

Le Banche, anche quando effettuano i prestiti, debbono impiegare i risparmi nell’interesse pieno ed esclusivo dei depositanti: è un principio fondamentale.

Tutela del risparmio significa principi e regole, tutela dell’investimento nell’interesse del risparmiatore, per il benessere e lo sviluppo.

“Nei problemi bancari -scriveva Einaudi- impera il rigore e la precisione; rigore e precisione che talvolta si è quasi tentati di paragonare a quelli in uso nelle scienze fisiche e matematiche”.

L’economia deve essere subordinata all’etica.

La ricchezza non deve essere perseguita in contrasto col diritto e la giustizia.

Con alti principi e forte determinazione, deve essere superata questa fase.

Occorre sempre essere consapevoli delle responsabilità, anteporre le regole, il metodo e l’intransigenza morale, con realismo e lo “sguardo lungo”, per sviluppare l’Italia in un’Europa che deve divenire più responsabile e più giusta, correggendone al più presto le criticità e i limiti, con un salto di qualità che inverta la tendenza al pessimismo e alla disgregazione, riprendendo e realizzando i sogni dei Sei Paesi fondatori.

La qualità e solidità delle banche è una premessa dello sviluppo del Paese, perché le banche sono strettamente interconnesse a tutti i cicli produttivi.

Chiediamo con forza maggiore diffusa consapevolezza delle complessità delle attività bancarie perché siano abbandonati i preconcetti antibancari che indeboliscono la ripresa dello sviluppo che merita una generale costruttività verso tutti i fattori produttivi.